こんにちは、お金のよろず屋管理人のうーざんです。

今回は、

こんなお悩みに答えます。

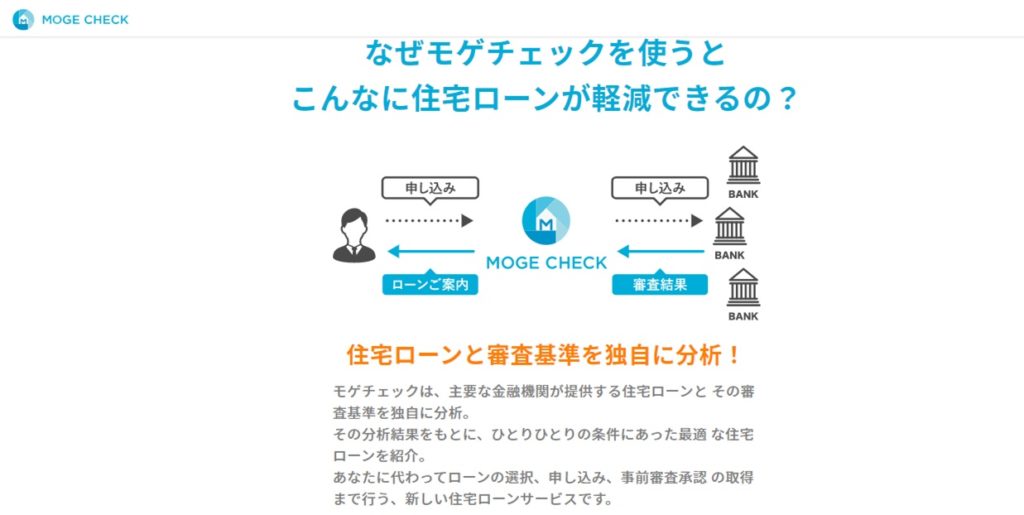

ちなみに住宅ローンの借換を検討しているなら、たった5分で「NO.1金利」での借換診断を行ってくれる「モゲチェック」というサービスを利用すると、

あなたに最適な住宅ローンが簡単に見つかりますよ。

金利0.3%台~借換が可能な「モゲチェック」公式サイトへは下記のボタンからとべますよ。

\モゲチェック公式サイトはこちら/

この記事の目次

住宅ローン借換の費用とは

住宅ローン借換の費用は、

- 新たに住宅ローンを借り直すための費用

- 既存の住宅ローンを返済するための費用

の2つに大別できます。

以下ではその中身を具体的にみていきたいと思います。

新たに住宅ローンを借り直すための費用

① 保証料

保証料というのは、ネット銀行などを除く都市銀行や地方銀行、信用金庫や信用組合などで借入した場合にかかることが多い費用です。

ネット系銀行や楽天銀行などの窓口がないタイプの銀行などでは、「保証料」が不要というケースが多いです。

上記のような銀行では「保証会社」というところに保証をしてもらった上で住宅ローンの貸出を行います。連帯保証人の補強と捉えると理解しやすいでしょうか。

万一返済が滞った場合は、銀行はこの「保証会社」から返済してもらうことになります。

保証会社は多くの銀行では資本関係のある「関連会社」であることが多いです。

例えば三井住友銀行なら「SMBC信用保証」、みずほ銀行なら「みずほ信用保証」といった感じですね。

保証料は大体借入額の2%程度が相場です。

2,000万円の住宅ローンを組んだ場合は、約40万円程度です。

2%といっても、住宅ローンの金利が2%上乗せされるわけではありません。

金利は借入期間中ずっとかかるものですから、35年の借入で金利が2%なら毎年2%かかることになりますが、保証料の場合は借入総額の2%程度を1度(1年分)だけ払うため金利にするとそれほど高額になるわけではないのです。

保証料の支払方法は、

- 借入時に手元の預貯金などで一括で支払う「一括支払型」

- 金利に上乗せする形で支払う「金利上乗せ型」

の2つがあります。

「一括支払型」では文字通り、手元のお金で借入時に一括で支払ってしまう方法です。

一方で「金利上乗せ型」では、住宅ローンの金利に0.2%程度の保証料率を上乗せして支払っていく形を取ります。

「金利上乗せ型」の方が若干金額は高くなりますが、低金利の近年では大きく変わるわけではありませんので、ご自身の懐事情に合わせて支払い方式を選択すると良いでしょう。

② 事務手数料

事務(取扱)手数料は、文字通り住宅ローンを行うための銀行の手数料になります。

ただし都市銀行や地方銀行などの「保証料が必要」となる銀行と、ネット系銀行などの「保証料が不要」な銀行とでは、取扱いが異なることが多いです。

- 都市銀行などの「保証料」が必要な銀行… 事務手数料は3万~5万円程度で融資額によらず一律固定

- ネット系銀行などの「保証料」が不要な銀行… 事務手数料は借入額の2%程度(2,000万円の借入なら40万円程度)

となっています。

また「三井住友銀行」などではネットで申し込んだ場合には、保証料不要で事務手数料が2.2%(税込)かかるなど、都市銀行でもネット系銀行などと同様の取扱いになるなど、

各銀行や申込方法などでも「保証料」と「手数料」の関係が変わることがありますので、事前にしっかりと確認しておきましょう。

保証会社に保証を依頼した場合、保証会社は各顧客から徴収する「保証料」によって、ローンが返済できなかった場合の損失に備えています。

保証会社を持たない(あるいは保証が不要な住宅ローン商品)ネット系銀行などでは、この事務手数料によってローンが返済できなかった場合のリスクに備えているのです。

そのため①の「保証料」と②の「事務手数料」を合計すると大体は借入額の2%+αという程度に落ち着くケースが多いので、「保証料0円!」などの宣伝だけをみて飛びつかないようにしましょう。

③ 印紙代

次はローンの契約書に貼る印紙代になります。

印紙は通常顧客が負担することになりますが、一部銀行では印紙代を銀行負担としいて顧客からは徴収していないケースもあります。

印紙代の額は下表の通りです。

| 借入金額 | 印紙の金額 |

|---|---|

| 100万円超 500万円以下 | 2,000円 |

| 500万円超 1,000万円以下 | 10,000円 |

| 1,000万円超 5,000万円以下 | 20,000円 |

| 5,000万円超 1億円以下 | 60,000円 |

借入金額によって必要な印紙の額も変わりますが、概ね2万円以内ですのであまり大きなコストではありません。

④ 抵当権設定費用

続いては「抵当権設定費用」です。

住宅ローンを返済できなくなった場合の「担保」として住宅とその土地に銀行(保証会社)の担保を設定するための費用です。

この費用は、

- 登録免許税

- 司法書士への報酬

という2つの部分に分かれていて、①の登録免許税は借入金額の0.4%(新築1年以内の場合は0.1%の減免特例があり)と決められていて、税金なのでどこの銀行で借換しても同じ金額がかかります。

残高2,000万円の住宅ローンの借換であれば、8万円かかることになります。

②の司法書士への報酬は、「抵当権設定」を代行してくれる専門の資格者である「司法書士」という方への報酬です。

自分で「法務局」というところに行って設定すればこの費用はかかりませんが、通常は「司法書士」へ依頼するケースが圧倒的に多いです(銀行にとっても重要な手続きですので素人にはやらせてもらえないことが多い)。

依頼すると大体5万円~10万円程度の報酬を支払うことが多いです。これは依頼する司法書士によって異なりますので、不安であれば事前に見積もりをとっておきましょう。

知っている司法書士がいない場合は、銀行でよく依頼する司法書士を紹介してくれますので相談してみましょう。

したがって「抵当権設定費用」として①と②を合計すると、借入額にもよりますが10万円~20万円程度必要になると考えておけば良いでしょう。

⑤ 団信費用

団信は「団体信用生命保険」のことで、借主が亡くなった場合や所定の病気になって収入がなくなってしまった場合などに、

生命保険金で銀行のローンを全額返済できる制度(保険金はその時のローンの残高と同額が直接銀行に入金されて自動的にローンと相殺されます)です。

住宅ローン借入の場合、原則として「団信」加入は必須となっていますが、死亡時のみという最も簡易な保障の場合は、多くの銀行で団信保険料が0円となっています。

「がん」や「脳卒中」をはじめとする八大疾病の場合にも返済が免除になるなど、保障内容が充実した団信保険に加入する場合には金利に0.2%~0.3%程度上乗せとなるケースもあります。

2,000万円の借入で返済期間20年の借換を行う場合、金利に0.3%上乗せしても20年間での負担額は60万円程度(年間で3万円程度)ですので、

筆者の個人的な意見としては、なるべく充実した内容の団信に加入しておくのが良いと思います。

既存の住宅ローンを返済するための費用

⑥ 繰上げ返済手数料

これは既存の住宅ローンを返済するために、今ローンを借りている銀行へ支払う手数料のことです。

期限前に全額返済する場合には、1万円~3万円程度の繰上げ返済手数料を取られることが多いです。

一部繰上げ返済手数料の場合は、インターネット経由で申し込めば0円というところが多くなってきましたが、全額完済する場合には多くの銀行で若干の繰上げ返済手数料を取られてしまいます。

とはいえ、数万円程度には収まりますので借換で数百万円単位で金利負担が減少することを鑑みればさほど気にする費用ではないでしょう。

⑦ 抵当権抹消費用

先ほどの「④ 抵当権設定費用」と逆に、今借りている銀行のローンを繰上げ返済するので、今設定されている抵当権を抹消しなければなりません。

そのための費用は

- 登録免許税

- 司法書士への報酬

の2つを合わせて3万円程度に収まることが多いです。

通常は「④の抵当権設定」と「⑦ 抵当権抹消」は同じ日に行います(新たな住宅ローンで既存のローンを完済して、抹消・設定を行う)ので、司法書士への報酬は④と⑦合わせて10万円以内でやってもらえるケースが多いと思いますよ。

①の登録免許税に関しては抹消の場合は安く、抹消登記を行う不動産の個数×1,000円となっています。

このように住宅ローン借換では、たくさんの費用が発生します。そのためいかに「安い金利」での借換ができるかが借換メリットを最大化させるための重要なポイントとなります。

まとめ

- 保証料(借入額の2%程度か0円)

- 事務手数料(借入額の2%程度か数万円)

- 印紙代(最大2万円程度、無料の銀行もあり)

- 抵当権設定費用(10万円~20万円程度、借入額によって異なる)

- 団信保険料(0円~金利に0.3%程度上乗せ、最大で60万円程度に収まることが多い)

- 繰上げ返済手数料(1万円~3万円程度)

- 抵当権設定費用(概ね3万円以内、④と合わせて20万円程度に収まることが多い)

これらの費用を合計すると、借入額にもよりますが、大体50万円~130万円程度となることが多いです。

借換ではたくさんの費用がかかるため、何にどのくらいのコストがかかっているのかを把握しておくことが大切です。

多くの種類の費用があるため、

「印紙代も保証料も団信保険料も0円!」

などと書かれているとすごい「お得感」がありますが、実はこれらは合わせても5万円程度のコストというケースもあります。

見せかけの「コスト0円!」に左右されることなく、本当にメリットのある借換を実践していただければと思います。

「モゲチェック」というサービスを利用すると、たった5分で「NO.1金利」での借換診断を行ってくれて、

AIがあなたに最適な住宅ローンを提案してくれるので、オススメですよ。

無料で「NO.1金利」での借換ができる「モゲチェック」公式サイトへは下記のボタンからとべますよ。

\モゲチェック公式サイトはこちら/

※無料診断がたったの5分で完了!

住宅ローン借換の費用っていくらくらいかかるんだろう?費用を抑える方法はあるのかなぁ?