こんにちは、お金のよろず屋管理人のうーざんです。

今回は、

- ファンド・ラップって最近よく聞くけどどんなサービス?

- ファンド・ラップは儲かるの?

- ファンド・ラップと似たようなサービスはあるの?

といったお悩みにお答えします。

尚、後ほど説明しますが、「ファンドラップ」を始めるには最低でも数百万円の資金が必要です。

投資初心者の方は、少額から始められて「ファンドラップ」と似たような効果が期待できる「ロボアドバイザー投資」がオススメです。

ロボアドバイザー投資を始めるなら、ノーベル賞受賞の経済理論によりAIが自動であなたの投資信託を運用してくれる「THEO」や「WealthNavi」というサービスがオススメ!

「ロボアドバイザー投資」を利用している方の67.1%は「投資初心者」の方というデータもあり、投資をこれから始めるという方にもピッタリなサービスです。

では早速「ファンド・ラップ」のメリット・デメリットについてみていきましょう。

この記事の目次

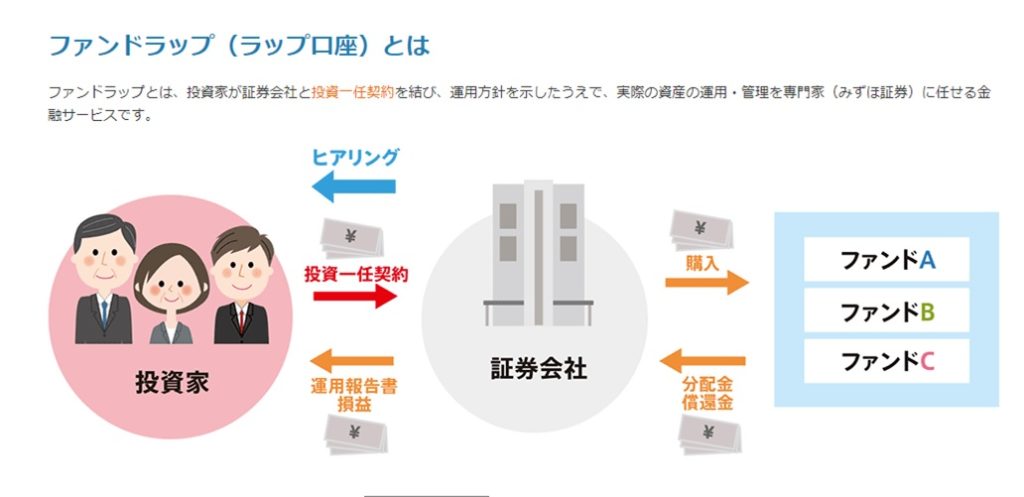

ファンド・ラップとは?

数年前から大手証券会社のCMなどでもよく目にするようになった「ファンドラップ」というサービス。

「ファンド」というのは、投資家から預かったおカネを運用して増やす「基金」という意味です。

「ラップ」というのは、食べ物を包んだりするあの「ラップ」と同じです。

預かったおカネをラップで包むように「くるっとまとめて」プロが運用してくれるサービスが「ファンドラップ」というサービスです。

もっと分かりやすくいうと、

このおカネは「子どもの大学の学費に充てようと思っているおカネ」なんだ。

大きくは増やさなくていいけど、「できるだけ減らさないような運用」をお願いしたい。

わかりました!

ではリスクレベルはあまり高くない運用になるので、国内の債券を中心とした資産配分で運用を行いますね。

あとは我々にお任せください!

といった感じで「自分の投資方針」を伝えておカネを預けると、後はその運用方針に合った商品をプロの方が勝手にやってくれる

「完全お任せ運用サービス」

が「ファンドラップ」というサービスなのです。

ファンドラップのメリット

投資のプロに運用をすべて任せられる

ファンドラップを選択する方の最大の動機はこの「プロに運用を一任できる」という点でしょう。

自分自身に投資に関する知識がなくても、

「いくつかの質問」に答えるだけであなたの投資方針や資金の性質に合った運用をプロがやってくれるのです。

投資の勉強を一から始めるのは大変です。

また、投資を始めてからも資産全体のバランスを見ながら「リバランス」などの定期的なメンテナンスを行わなければなりません。

はっきり言ってこれはかなり骨の折れる作業です。

こうした時間や手間をかけることなく、すぐに投資(しかも専門家の知識で)を始められるというのは大きなメリットといえるでしょう。

売買時の手数料がかからない

近年は「ノーロード型」といって、購入時に手数料がかからないタイプの商品も増えてきましたが、運用商品の多くは購入時など(一部売却時にもかかる商品もあります)に手数料が発生します。

「ファンドラップ」ではこうした売買の都度の手数料がかからず、預けた資産の時価に対する一定割合の手数料のみとなっていますので、

相場が大きく動いていて頻繁に売買をする局面などでは有利に働く場合もあります。

ファンドラップのデメリット

実はけっこう手数料が高い

ファンドラップの手数料体系は「契約時」には手数料がかからないものが多い一方で、運用期間中には2つ以上の手数料が発生する仕組みになっています。

それが、

- ファンドラップの「投資顧問報酬」

- ファンドラップで購入した投資信託の「信託報酬」

の2つです。

詳細は以下でご説明しますが、この2つの手数料を合わせると大体年間で2%~3%程度になるため、毎年2%~3%程度は確実に利益が目減りしてしまうことになります。

投資顧問報酬とは

まず1つめのファンドラップの「投資顧問報酬」というのは、ファンドラップで運用を「お任せ」することに対する委託料のようなものになります。

金融機関によってはこの「投資顧問報酬」が、

- 固定報酬のみ

- 固定報酬+運用益が出た場合の運用成功報酬

のいずれかを選択できる場合があります。

「運用成功報酬」は運用益の11%程度に設定されている金融機関が多いです。

いずれの場合にも「投資顧問報酬」は合計で

年間1.3%~1.8%程度(税込)になることが多いです。

ただし「固定報酬」の率は、運用資産の「平均残高」に対しての率だということに注意が必要です。

すなわち運用が成功して年初よりも年末の残高が高くなっているケースでは、相対的に割安になることがありますが、

逆に運用が失敗して運用資産の時価が減少してしまっているときには、

運用に失敗しているにも関わらず相対的に割高な手数料を支払わなければならないということです。

信託報酬とは

「ファンドラップ」では、通常は様々な商品に投資する「ETF(上場投資信託)」を組み合わせて運用することになります。

信託報酬とは、その「ETF(上場投資信託)」の運用期間中にかかる手数料のことです。

先ほどの「投資顧問報酬」が様々な「ETF(上場投資信託)」を組み合わせて最適な運用を行うことに対する報酬なのに対して、

この「信託報酬」はその購入している「ETF(上場投資信託)」自体にかかる手数料という違いがあります。

この「信託報酬」についてはどんな「ETF(上場投資信託)」を購入するかによって変わってきますので、同じ金融機関でラップファンドを申し込んでも、人によって変わります。

概ね0.2%台~2.2%程度(税込)の商品が多く、「ラップファンド」で運用した場合、平均すると1%台の半ばくらいになることが多いでしょう。

「投資信託」の仕組みについてはこちらの記事で詳しく解説していますので、よろしければこちらもあわせてご確認ください。

金融機関の「売りたい」商品で運用される可能性がある

金融機関の「売りたい」商品とはどんな商品でしょうか?

それはもちろん「より手数料が稼げる」商品ですね。

「ラップファンド」が日本で販売を伸ばし始めた背景には、金融機関による投資商品の「回転売買(乗換販売とも)」が問題視されるようになったことがあります。

「回転売買(乗換販売)」とは、2~3年(ひどいときは半年程度)で今運用している商品を売却し、また別の商品を購入することを繰り返す販売手法をいいます。

なぜ金融機関がこのようなことを勧めていたかというと、投資信託は購入時に「販売手数料」という手数料が得られるため、この「販売手数料」目的に次々と商品を乗換させるということが横行したのです。

そんななかで登場したのが、「売買の都度手数料はいただきませんよ」という「ラップファンド」だったのです。

「販売手数料」が問題視されたため、運用期間中に一定の手数料を得られる「ラップファンド」にシフトしていったという側面があります。

もちろん「売買の都度手数料がかからない」というのは顧客にとってもメリットがあることです。

「販売手数料」の代わりに金融機関の収益源として注目を浴びたのが、「信託報酬」だったのです。

「信託報酬」の一部は販売した金融機関にも還元されます。

そのためこうした「信託報酬」が少しでも得られるような商品を選択される可能性があるのです。

「プロ」に運用をお任せできるとはいえ、完全なる「成功報酬型」ではない以上、どうしても「利益相反」となるこうした「金融機関の恣意性」が排除しきれないのはひとつの「デメリット」といえるでしょう。

ファンドラップの“いいとこ取り”の商品がある

「ファンドラップ」のメリットとデメリットをまとめると以下のようになります。

- 投資のプロに運用をお任せできる

- 商品の売買の都度の手数料がかからない

- 手数料が高い

- 金融機関の「売りたい」商品を売られる「恣意性(しいせい)」が排除できない

こうした「メリット」はそのままで、「デメリット」を克服したサービスがあります。

それがノーベル賞受賞の理論によって「AI(人工知能)」があなたの代わりに運用してくれる「ロボアドバイザー投資」というサービスになります。

「ロボアドバイザー投資」では、

- 「AI(人工知能)」があなたの代わりに「自動」で「最適」な運用をしてくれる

- 商品の売買の都度の手数料はかからない

- 「AI(人工知能)」による運用なので、手数料は「ラップファンド」の半分程度

- 「ロボット=AI」による運用なので、「売りたい」商品を売るなどの「恣意性」を完全に排除できる

「ロボアドバイザー投資」を始めるなら、業界大手のTHEO かWealthNaviがオススメ!

さらに「THEO」とドコモが連携したサービスである「THEO+docomo」ならdカードとも連携しているから、買い物の「お釣り」を積立てて投資ができるうえ、「dポイント」も溜まります。

口座開設は「簡単3ステップ」で完了しますので、まずは口座開設してみましょう。

\ THEO+docomo公式サイト /

※月1万円から積立可能です!

\ WealthNavi公式サイト /

※ロボアド投資シェアNO.1サービス!

まとめ

そっか!

ラップはプロの「人間」に運用をお任せできるから「安心」だけど、その分手数料がけっこう高いんだね。

運用で年2-3%を安定して上げるのはけっこう大変だけど、手数料でそれだけ持っていかれるとすると、

最低でも年4-5%のリターンが出る運用じゃないと厳しいってことだね。

そうだね。

年4-5%のリターンを狙うとなると「外国株式」を中心にかなりリスクを取った運用をすることになるよ。

「プロ」にすべてお任せできるから手数料がかかるのは仕方ないことだけど、そのために望まない「ハイリスク」の運用になってしまっては元も子もないよね。

そうした「ラップファンド」のデメリットを克服すべく生み出された商品が「ロボアドバイザー投資」なんだよ。

うーん、そうですね。

投資初心者で知識がないから「プロ」に頼むのに、いきなり「ハイリスク」の運用はちょっと怖い気がします…

その点「ロボアドバイザー投資」なら、手数料が低い分「リスク」を抑えても利益が出せそうですね!

うーざん先生、私「THEO+docomo」でちょっとずつ投資を始めてみることにします!

買い物のお釣りで少しずつ積立ができるって「ワクワク」しますね!

溜まった「dポイント」は何に使おうかなぁ…うふふ。

なんだかすっかりその気になっちゃって…(笑)

でも「ノーベル賞受賞」の投資モデルが勉強できるという意味でも、投資初心者はもちろん、

中上級者の人にもオススメのサービスなのは間違いないよ。

口座開設も「簡単3ステップ」、月1万円から積立投資が可能だからあなたもやってみてはいかがですか?

\ THEO+docomo公式サイト /

※口座開設は完全無料、5つの質問に答えるだけ!

尚、ロボアドバイザー投資については【死角なし?】ロボアド(AI)投資のデメリットを元銀行員が解説という記事で詳しく解説していますので、よろしければこちらもあわせてご確認ください。

また、ロボアド投資業界の「2強」といわれる「THEO」と「ウェルスナビ」については、【2020年最新】ロボアド2強 THEOとウェルスナビを徹底比較してみたという記事で詳しく解説していますのでこちらも確認してみてください。